Ciclul de crestere a inflatiei a inceput. Cat va dura?

Autor: Horia Braun Erdei, CEO Erste Asset Management

Si iata ca lupul cel rau al inflatiei a batut la usa, asa cum prevestise povestitorul (a se citi piata, respectiv economistii): rata anuala a inflatiei preturilor de consum a atins in luna aprilie nivelul de 4,2% in SUA, cresterea lunara a preturilor de consum (de 0,8%) fiind cea mai ridicata din 2009 incoace; rata inflatiei a crescut si in Europa, Germania atingand nivelul de 2% pentru prima oara in ultimii doi ani, iar in regiunea noastra tari precum Ungaria au depasit deja nivelul de 5% in termeni de rata anuala, iar altele precum Polonia sunt preconizate sa o faca in urmatoarele luni. Chiar si in Romania, unde rata anuala a inflatiei a ramas – oarecum cumintica – la un nivel de 3,2% in luna aprilie, Banca Nationala a Romaniei anticipeaza insa o accelerare a dinamicii IPC pana la 4,1% pentru finele anului 2021.

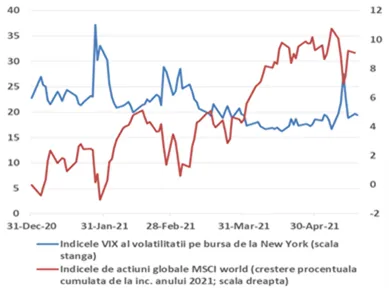

Ei bine, daca inflatia creste, detinatorii de obligatiuni ar trebui teoretic sa se teama, fiindca odata cu inflatia cel mai adesea cresc si dobanzile (cu care preturile obligatiunilor sunt invers proportionale), iar detinatorii de actiuni sa se bucure – caci firmele sunt in general beneficiarele cresterilor de preturi sau cel putin sunt mai ferite de impactul acestora. Asta teoretic, pentru ca in practica publicarea ratelor inflatiilor mai sus amintite a generat saptamana trecuta volatilitate si deranj pe pietele de actiuni (a se vedea graficul 2), insa prea putin tumul pe piata de obligatiuni – cel putin in SUA unde fenomenul inflationist pare mai avansat si mai accentuat.

Cum ne explicam acest paradox? Sa incepem prin a spune ca totul depinde de orizontul considerat de investitori, respectiv de cat de durabil e vazut acest fenomen inflationist care, iata, si-a facut aparitia odata cu redeschiderea economiilor din tarile dezvoltate. Distingem aici trei perspective: una pe termen scurt (tranzitorie), una pe termen mediu (ciclica) si una pe termen mai lung (structurala). Perspectiva din care privim resurgenta actuala a inflatiei va determina si modul de abordare a acestui fenomen din perspectiva inflatiei.

Este clar ca o componenta importanta a fenomenului inflationist actual este de natura tranzitorie, datorandu-se unui efect de baza (ne comparam cu apogia lockdown-urilor de la inceputul pandemiei din luna aprilie 2020), unei explozii a cererii pentru unele bunuri si servicii generate de relaxarea alerta a restrictiilor in special in tarile dezvoltate, cerere la care producatorii si vanzatorii nu au putut sa reactioneze rapid in conditiile rigiditatilor inerente procesului de productie si a comertului international, alaturi de cele ale pietei muncii (nu e atat de usor sa reangajezi oameni dupa 1 an de zile de stat acasa, perioada in care multi si-au reconsiderat alegerile de cariera). In timp insa lucrurile se asaza si cererea si oferta se recalibreaza la un nivel superior al preturilor, dar nu neaparat si a dinamicii acestora, respectiv a inflatiei, aceasta din urma revenind conform acestui curent de opinie la tendintele pre-pandemie, care erau dominate de impactul dezinflationist al globalizarii si tehnologizarii. Bancile centrale, alaturi de o parte din economisti, par sa priveasca lucrurile din aceasta perspectiva sau macar sa dea acestei perspective o sansa de realizare. De aici si lipsa de reactie si mentinerea programelor de relaxare cantitativa, respectiv a ratelor dobanzilor la niveluri ultra-scazute (a se vedea Graficul 1 pentru cazul SUA). Intr-o astfel de lume, obligatiunile, in special cele emise de entitati mai riscante, vor ramane atractive, alaturi de ele fiind bine plasate si actiuni din domenii dinamice precum cel de tehnologie sau de ecologie.

O abordare pe termen mediu a inflatiei spune insa ca aceasta accelerare contine si o componenta specifica fazei de relansare a ciclului economic, ceea ce presupune ca cresterile de preturi vor fi mai mult decat un zvac, ele fiind alimentate si de o crestere a salariilor necesara pentru atragerea in campul muncii a lucratorilor care “stau pe tusa”. Aceasta crestere va fi cu atat mai necesara cu cat mai generos a fost sprijinul guvernantilor in perioada pandemiei, sprijin care a insemnat si putere de cumparare mai mare. Evident ca mega-pachetele fiscale, in special cele din SUA, sunt aici in centrul atentiei, indemnand pe multi dintre economisti si investitori sa vorbeasca de “supraincalzirea” economiei americane. Daca mergem pe mana lor, implicatiile sunt cu totul altele din perspectiva preferintei pentru clasele de active, pentru ca ar trebui sa ne asteptam la cresteri de dobanzi menite a mai “raci” din economie. Preferinta in acest caz merge catre cash, marfuri si actiuni ale unor companii cu business ciclic, care depinde de cererea actuala a consumatorilor sau a antreprenorilor care fac investitii. De evitat obligatiunile (pret invers proportional cu dobanzile) si actiunile companiilor care “vand pielea ursului din padure”, respectiv au rezultate financiare slabe in prezent, dar multe promisiuni pentru viitorul indepartat – viitor al carui “pret” tocmai a crescut in tandem cu dobanzile in acest scenariu.

In fine, daca vorbim de inflatie ca un fenomen exclusiv ciclic, e de presupus ca prin actiuni concertate si concentrate ale autoritatilor – in special a celor monetare – fenomenul va putea fi depasit. Si fiindca tot acest ciclu economic nou declansat de pandemie – deci de un factor exogen economiei – s-a desfasurat mult mai rapid si mai atipic fata de alte cicluri economice si financiare, e de presupus ca si faza sa inflationista ar putea fi mai rapida decat si alte situatii istorice. Asta daca vorbim exclusiv de un fenomen ciclic si nu unul structural. A treia perspectiva, pe termen lung, implica insa o alta parere. Ea presupune ca inflatia mai mare se va hrani in continuare din anticipatii persistente de cresteri ale preturilor si salariilor, care ar putea fi determinate de fenomene mai ample precum incetinirea sau chiar reversarea globalizarii (care a furnizat lumii forta de munca ieftina de pe continentul asiatic), respectiv imbatranirea populatiei si restrangerea fortei de munca. Aceasta din urma va da lucratorilor un avantaj cantitativ (al raritatii) in negocierile cu angajatorii, generand o tendinta mai ampla de crestere a salariilor si implicit a marjelor de profit si a preturilor. Astfel de fenomene structurale pot fi greu combatute de bancile centrale, astfel incat lupta cu inflatia ar urma sa fie mult mai dura – daca nu chiar imposibila. Intr-un astfel de scenariu, investitorii ar trebui sa se orienteze spre active “reale”, protejate a la longue fata de inflatie, incluzand aici investitiile in aur, imobiliare, alaturi de actiuni selectate, probabil ale unor companii calitativ superioare (Quality stocks) si mai puternic tehnologizate, care ar avea o putere de negociere mai mare atat pe piata muncii, cat si pe piata bunurilor (pentru a putea trasmite mai usor presiunea costurilor in preturi).

Am prezentat mai sus trei perspective diferite privind cresterea inflatiei, care reprezinta si trei “pariuri” privind durabilitatea acestui fenomen: pe termen scurt, mediu sau lung. La acest moment vedem doar fenomenul desfasurandu-se in fata ochilor nostri, dar nu putem distinge care dintre perspective va prevala, respectiv cat va dura ascesiunea inflatiei, mai ales ca toate argumentele prezentate mai sus par plauzibile, iar factorii tranzitorii, ciclici si structurali se pot suprapune, dupa cum ei pot afecta in mod diferit diverse economii. Fiind insa la inceputul ascesiunii inflatiei, exista insa timp si pentru adaptare, in functie de abordarea si scenariul preferat. Daca ar fi totusi sa alegem tabere si sa riscam anumite predictii, semnalele actuale ne indeamna sa anticipam inflatia actuala drept un fenomen mai degraba tranzitoriu in Europa de Vest (unde pachetul fiscal e mai putin concentrat in timp si de o amplitudine mai mica decat in SUA) si unul mai degraba ciclic in Statele Unite ale Americii. De asemenea, credem ca exista un risc ca ea sa se transpuna intr-un fenomen structural mai amplu in unele tari emergente, in special cele afectate de o penurie a fortei de munca si de o guvernanta economica fragile (care presupune intarzierea sau chiar evitarea masurilor de contracarare a inflatiei). Romania se afla, ca de obicei, undeva la confluenta dintre o economie emergenta cu probleme legate de lipsa de forta de munca disponibila si presiuni salariale, dar care beneficiaza de statutul de membru al UE si de apropierea tarilor vest-europene, de la care putem inca importa o inflatie mai scazuta si o guvernanta economica mai robusta.

Grafic 1: Evolutia din ultimii 25 de ani a ratei inflatiei din SUA (indicele de pret al Cheltuielilor personale de consum, PCE), a ratei inflatiei asteptate pe urmatorii 5 ani de pietele financiare (5-year Breakeven Inflation Rate), respectiv a ratei dobanzii efective de politica monetara din SUA (Fed Funds rate)

Grafic 2: Evolutia indicelui de pret al actiunilor globale (MSCI World), respectiv a indicelui volatilitatii de pe piata actiunilor americane (VIX)

Sursa: Bloomberg, Erste Asset Management

Acest articol nu poate fi reprodus, retransmis sau publicat, in intregime sau in parte, pentru niciun scop fara acordul scris al autorului sau al SAI Erste.