Autor: Horia Braun Erdei, CEO Erste Asset Management

Tovarășul președinte Putin și-a dat jos masca de om decent și a decis așadar să escaladeze începând cu 21 februarie “tensiunile geopolitice”, făcând o ofertă imposibil de nerefuzat Ucrainei și Occidentului prin recunoașterea republicilor separatiste Luhansk și Donețk. Acest act a deschis calea unui conflict militar cu Ucraina, respectiv a unui conflict economic (prin impunerea de sancțiuni reciproce) cu Occidentul. Decizia vine în succesiunea logică a ofensivei diplomatice anti-NATO a Rusiei și a desfășurărilor de forțe militare de la granița cu Ucraina din ultima perioadă, desfășurări pe care le-am putut urmări îndeaproape – ai zice ca într-un reality show trist – datorită transparentizării informațiilor culese de agențiile de Intelligence ale SUA. În ciuda acestei pregătiri psihologice a ceea ce pe 24 februarie avea să fie invazia pe scară largă a Ucrainei, impactul emoțional al începerii războiului din Ucraina a fost puternic, probabil pentru că generația actuală occidentală își poate cu greu închipui că șeful unui stat așa-zis european poate ticlui acțiuni deliberate de a produce distrugeri materiale masive și de a curma vieți omenești.

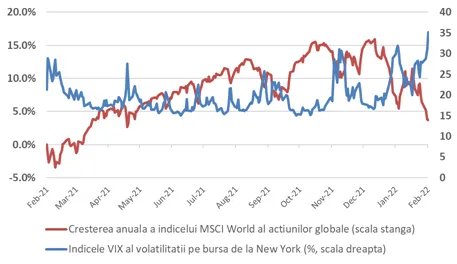

Evident că pentru piețele financiare, evoluția ascendentă în registrul conflictual a generat un pesimism asociat cu scăderi ale cotațiilor activelor riscante (în special acțiuni, dar nu numai) și cu un trend de creștere a volatilității. Ținând cont de desfășurarea graduală și ”subtitrată” a evenimentelor premergătoare invaziei, acest pesimism s-a manifestat inițial prin acumulări incrementale, care au contribuit la o tendință negativă a cotațiilor bursiere de la începutul anului (a se vedea Graficul 1). Pe data de 24 februarie, în ziua invaziei, bursele și piețele tuturor activelor riscante (inclusiv cele ale criptomonedelor) au preluat vibrația negativă înregistrând scăderi mai ample - indicele acțiunilor din Zona Euro (Eurostoxx 600) scăzând spre exemplu cu 3,5%, iar indicele BET-XT al bursei locale de la București pierzând și el 4,1%. Sigur că reacția unei singure zile de tranzacționare, în care investitorii s-au aflat sub un impact emoțional semnificativ probabil că nu reprezintă un semnal foarte relevant – dovadă și faptul că pe 25 februarie, piețele și-au mai revenit, recuperând o bună parte din pierderi.

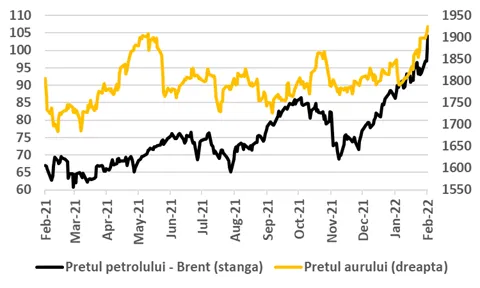

Pentru a dibui orientarea imediat următoare a piețelor trebuie analizate consecințele celor două războaie separate în care s-a angajat momentan Rusia: războiul ”clasic” desfășurat pe teren ucrainian și războiul hibrid (diplomatic, economic și tehnologic) declanșat între Rusia și Occident. Primul a generat și e posibil să mai genereze efecte emoționale semnificative în piețe, dar impactul economic la scală globală va fi unul restrâns atâta vreme cât conflictul nu va depăși granițele Ucrainei (scenariu extrem ce ar trebui discutat separat). Cel de-al doilea va avea un impact economic și, implicit, unul financiar mai semnificativ și atenția jucătorilor de pe piețele financiare, ca și a autorităților occidentale se va îndrepta spre estimarea mai detaliată a acestui impact. Pe termen scurt, pare clar că Rusia se va vedea din ce în ce mai izolată din punct de vedere economic și financiar pe scena internațională, dar în același timp și faptul că își va folosi poziția strategică de furnizor de mărfuri energetice și de materii prime în special către țările europene, care drept urmare se vor confrunta în continuare cu prețuri ridicate la țiței, gaze naturale, energie și alte materii prime. Consecințele unui asemenea scenariu pentru un investitor ar fi evitarea expunerii pe active ale căror prețuri depind direct sau indirect de performanța economică a Rusiei, respectiv căutarea expunerii pe active ale căror prețuri sunt corelate cu prețul mărfurilor energetice, minerale sau agricole pentru care Rusia este un producător și exportator de anvergură la nivel mondial.

Grafic 1: Evoluția procentuală cumulată din ultimul an a indicelui acțiunilor globale MSCI World, alături de indicele VIX al volatilității de pe principala piață bursieră americană (valoare procentuală anualizată)

Autor: Erste Asset Management; Sursă date: Bloomberg; Notă: Informațiile din grafic sunt valabile la data de 24 februarie 2022

Dincolo de acumulările incrementale de tensiuni din perioada imediat următoare, pentru investitorii cu viziune ceva mai lungă va conta primordial care va fi poza de echilibru spre care vor curge conflictele actuale, respectiv aceea în care escaladarea tensiunilor nu va mai avea sens de nicio parte a baricadei. Chiar dacă lucrurile pot evolua în direcții impredictibile, logica evenimentelor recente, a intereselor strategice și a contextului mai amplu la nivel global ne conduce către un scenariu care să reprezinte un fel de continuare a Războiului Rece în care Rusia să devină un actor secundar mai important alături de rolul primordial de netăgăduit pe care China și l-a atribuit în confruntarea strategică cu SUA din ultimii ani. Astfel, pare probabil ca pe termen mediu să asistăm la o metamorfozare a tendințelor recente de deglobalizare într-o tendință mai clară de împărțire a sferelor de influență între SUA și China, acțiunile actuale ale Rusiei și consecințele sale economice creând un spațiu gravitațional semnificativ către nucleul reprezentat de gigantul economic asiatic.

Care ar fi implicațiile unui astfel de scenariu pentru piețele financiare globale (occidentale)? În primul rând, cu cât ne-am îndepărta de fierbințeala actuală și ne-am apropia de “răceala” războiului economic și tehnologic, impactul emoțional negativ probabil că s-ar disipa, lăsând loc unor creșteri de cotații a multor active riscante și unei scăderi a volatilității generale de pe piețe. În al doilea rând, însă, unele aspecte negative ale conjuncturii actuale, cum sunt prețurile crescute la energie, combustibili și materii prime probabil că s-ar menține pentru o perioadă mai lungă, dând bătăi de cap autorităților monetare și fiscale care pot contracara cu greu efectele simultan inflaționiste și recesioniste generate de ascensiunea prețurilor mărfurilor primare. În acest caz, s-ar menține probabil pentru o perioadă mai îndelungată tendințele actuale de creștere a dobânzilor, concomitent cu presiunea asupra deficitelor și datoriei guvernamentale, care în multe cazuri ar trebui să preia pe termen mai lung o parte din “factura energetică și socială”. În al treilea rând, perspectiva redesenării circuitelor energetice, economice și financiare într-o lume post-globalizare și segregată după criteriul geopolitic ar putea genera schimbări semnificative în evaluările investitorilor cu privire la perspectiva economică relativă a diverselor țări și a diverselor companii. Vor exista, ca întotdeauna, oportunități pentru unii și riscuri pentru alții. Din ce putem distinge acum, ținând cont de capacitățile noastre energetice, de potențialul nostru economic și de loialitatea manifestată consecvent față de SUA și UE, România și activele românești au auspicii bune pentru a se încadra la prima categorie.

Grafic 2: Evoluția prețului aurului ($/uncie) și prețului țițeiului (Brent, $/baril), considerate barometre ale tensiunilor geopolitice

Autor: Erste Asset Management; Sursă date: Bloomberg; Notă: Informațiile din grafic sunt valabile la data de 24 februarie 2022

Prezentul material reprezinta doar un punct de vedere personal al autorului și nu poate fi asimilat în niciun fel și nu reprezintă poziția oficială a grupului BCR (sau a grupului Erste).

Acest material are un caracter pur informativ și nu reprezintă o recomandare pentru produse și investiții în instrumente financiare sau o ofertă pentru a contracta produsele sau servicii de investiții financiare la care acest material sau punct de vedere se referă. Orice referință la o cotație sau preț din prezentul material în legatură cu un produs/serviciu este doar opinia personală a autorului și nu reprezintă o ofertă indicativă din partea grupului BCR sau Erste sau o recomandare din partea acestora.

Atragem atenția asupra faptului că investițiile în instrumente financiare sunt supuse unor riscuri cum ar fi, riscul general de piață, riscuri legate exclusiv de emitent precum poziția sa financiară sau rezultatele din operațiuni, riscul legat de fluctuaţia preţurilor pieţei ce poate genera situații precum devierea prețului unor instrumente structurate comparativ cu activul suport, incertitudinea dividendelor, a randamentelor și/sau a profiturilor, fluctuația cursului de schimb.

De asemenea, aveți în vedere faptul că performanța anterioară a instrumentelor financiare nu reprezintă o garanție în ceea ce privește performanța lor viitoare. Nicio asigurare nu poate fi dată referitor la randamentul favorabil al portofoliului de instrumente financiare sau al unui emitent descris în prezentul raport. Există posibilitatea ca, datorită unor factori diverși, proiecţiile să nu fie atinse. Cauzele pot fi: volatilitatea nelimitată a pieței, volatilitatea sectorului, acțiuni ale corporațiilor, imposibilitatea accesului la informații complete sau corecte.